こちらでは、相続財産の中に、不動産や有価証券がある場合の限定承認についてご案内いたします。

相続人の方の中には、もしかしたら借金があるかもしれないということで、プラスの財産がある場合でも、とりあえず限定承認の手続きをしておこうと考える人もいらっしゃるかもしれません。一見すると、民法上は便利な制度に見えますが、不動産や有価証券など取得時の評価と現時点での評価に差額が発生する財産の場合には、税務上は非常に危険な落とし穴があります。

ここでは、この不動産や有価証券がある場合の限定承認についてご説明していきます。この手続きは、非常に複雑な手続きとなりますので、どうぞお気軽に当センターの無料相談をご活用ください。

不動産や有価証券の限定承認で注意すべきは、みなし譲渡所得税

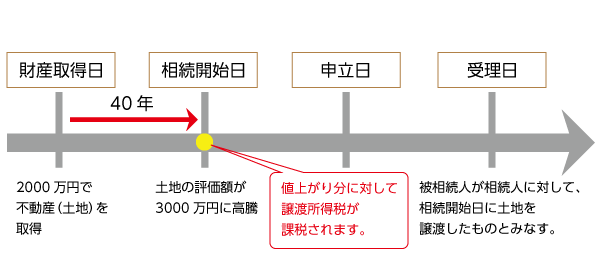

限定承認の手続きを行った場合、税法上では、被相続人に対して、財産を時価で相続人に渡したとみて「みなし譲渡所得税」がかかります。「みなし譲渡所得税」とは、譲渡所得があったとみなして、税金をかけるという意味合いになります。

被相続人に対して、「すべての財産を時価で売却し収入があった」とみなし、「その財産の取得費などの経費」をそこから「差し引いた所得」に対して所得税がかかります。そのため、含み益がある財産(例えば購入した時よりも値上がりしている土地や株式)がある場合、限定承認をすると、被相続人に対して所得税がかかることになります。なお、現金の場合、含み益がありませんので、「みなし譲渡所得税」はかかりません。

こうした場合には、相続人は被相続人の所得税について、準確定申告(税法上の期限は4ヶ月)をもって、所得税の申告・納付をする必要があります。

被相続人に対しての所得税は債務となり、その増額した債務は限定承認の手続きによりプラスの財産を超える場合は切捨てされます。そのため、被相続人がプラスの財産よりマイナスの財産のほうを多く持っている場合は、相続人において基本的にデメリットはありません。

ただし、被相続人が明らかに、マイナスの財産よりプラスの財産のほうを多く持っていれば、所得税の分だけ損をすることになります。つまり、限定承認の手続きは、初期の段階から税理士と手続きの進め方を確認しながら、進めていくことが重要です。

相続遺言相談センターの相続手続きに関する無料相談

当グループは、相続関連業務において国内トップ10に入る業務実績があるほか、上場企業様の相談窓口を担当するなど、接客対応ふくめてきちんと対応させていただいております。相続手続きは、どの事務所に依頼するかで結果が変わる場合もあります。信頼できる相続遺言相談センターにお気軽にご連絡ください。

年間で3,800件超のご相談と、年間2,800件超のご依頼をいただく、相続専門の法務事務所でございます。どんな事でもお気軽にお問合せください。

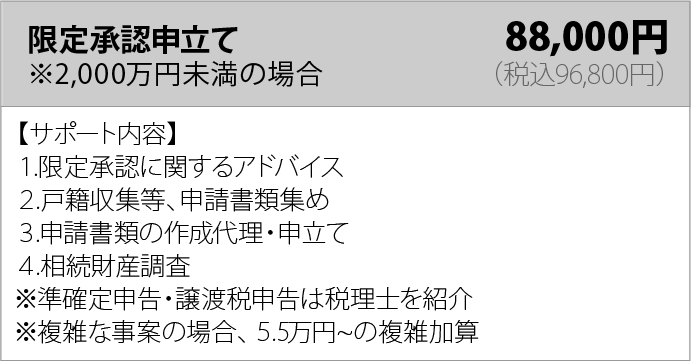

限定承認に関するサポート

- 限定承認は、非常に判断の難しい手続きとなります。限定承認をお考えの方はまずは無料相談をご利用ください。間違った使い方をしてしまいますと、多額の税金が掛かってしまい多大な損失となるケースもあります

- 税務上の評価が必要な場合については、税理士報酬が別途掛かる場合があります。

- ご注意下さい、各都道府県に担当した事がある事務所が数件しか無い稀な法律手続きです。

最終更新日:2023年10月17日